顶层的重视让区块链再次受到关注。同时,打着区块链名义的传销、诈骗、非法集资等行为肆虐,真正的区块链大规模应用却未被看到,让大众对区块链产生了“并不知道能做什么”的疑惑。Odaily星球日报自成立以来,持续跟踪区块链+产业的动态。据 Odaily星球日报的观察,相比于两年前,区块链的落地已有不少进展,只是一方面很多改进是在系统底层,用户没法直接看出用了区块链,实已受惠于它;一方面部分应用仍处试点,用户还未能体验。未来,区块链有望得到大规模应用,成为互联网基础设施之一。因此,Odaily星球日报推出「链+」栏目,为用户介绍区块链+特定场景的尝试。本期的主题是「链+供应链金融」。

来源 | Odaily星球日报(ID:o-daily)但和瑞幸咖啡这样的大企业合作,回款周期长,供应商真正拿到钱要半年以上。这给中小企业的经营带来不少烦恼。今年初,宏安包装入驻了基于区块链的“飞洛供应链平台”。一小时内,保理商就对其完成风控审核和授信,100 多万元就先行打到该公司账上。在去年 10 月中国信通院牵头发布的《区块链与供应链金融白皮书》中,42个金融类真实落地的区块链案例里,供应链金融案例达到 16 个,占比超过1/3。区块链,主要解决了传统供应链金融的“三难”问题——中小企业贷款难、金融机构风控难、相关部门监管难,从而提升供应链金融在B2B市场的渗透率(目前渗透率不足20%)。具体来讲,区块链使得本来数据不互通的供应链企业间可相互验证信息,从而降低融资成本,提升供应链金融的效率和市场规模。正因如此,区块链+供应链金融得到了监管部门的认可。今年 7 月,银保监向各大银行保险机构下发文件,鼓励利用区块链等技术提升风控,推动供应链金融服务实体经济。在供应链金融这个万亿级市场中,区块链有望快速商业化落地,真正助力产业革新。

平时我们买东西大多一手交钱一手交货,但企业间并非如此。

比如福田汽车这样的大企业,拥有 1500 多家零部件供应商、2000 多家经销商。这使得福田汽车(核心企业)的选择很多,而供应/经销商处于依赖(弱势)地位,进而导致核心企业赊销盛行。举个例子,A 供应商对福田汽车说,你和我签订 1000 万的采购合同,我给你几个月的账期,给你零件拿去生产汽车、销售出去,等回款后再付全额。如此一来,订单是拿到了,但也有弊端。比如,供应商会因大量应收账款而现金流吃紧,一旦资金链断裂,需举债维生甚至面临倒闭。同时,核心企业也将面临提前兑现付款的压力。为解决这一问题,促进资金融通的供应链金融应运而生。通俗点说,此项业务会根据应收账款/预付账款、存货给这些供应链企业贷款,贷款额(或者说融资额)通常为应收账款本身的 70%-80%,库存货物价值的 30%-50%。截至 2018 年,国内供应链金融市场规模达 2 万亿元但这一数据背后仍有诸多隐忧。譬如,供应链金融市场在 B2B 市场中的渗透率不足 20%;2018 年,国内应收账款融资需求超过 13 万亿元,但实际贷出资金仅有 1 万亿元,并且主要由大银行服务超大型核心企业的一级供应商,处于供应链长尾的小微企业有近 12 万亿元的融资缺口。究其原因,供应链金融现存三个难题:中小企业贷款难、金融机构风控难、相关部门监管难。集中表现之一,即是供应链金融骗局不断。今年 7 月 5 日,承兴国际控股(02662.HK)的实际控制人罗静被刑拘的消息,揭开了“承兴系”涉资百亿的供应链金融“骗局”。据报道,承兴系是苏宁、京东、中国移动等大企业的上游供应商,同样由于这些企业赊账,对承兴系产生较大现金流压力,承兴遂将上述企业应收款打包成相关产品在各金融平台上发行,募资百亿。但事发后,京东对外公告称,承兴涉嫌伪造和京东的业务合同对外诈骗;苏宁也否认了应收账款的真实性。哪一环节出现欺诈还有待侦查,但此事给行业敲响了警钟。如何提升供应链资金流、物流、商流(商品价值的流转)这三流的真实性,成了金融机构的刚需。多方对证似乎是“正解”。但企业间尚缺乏统一的商务信息系统。各主体使用的供应链管理系统 SCM、企业资源管理系统 ERP、财务系统不同,对接困难。另外,供应链金融中还存在,核心企业信用只能传递至一级供应商,而一级供应商后面的二级供应商则因没有核心企业出具的应收账款票据,难获优质贷款,最终导致企业贷款难。而这一问题的根源则是,当前票据流通性差且不可拆分,只能在核心企业与一级供应商间流转。由此可见,除非进行业务创新、技术创新,不然供应链金融的“三难”一时难解。

传统技术构建的企业间系统,无法保证数据不被篡改、同时满足企业保护核心数据隐私的刚需。这就需要数据存储要有很强的防截获、防破解能力。而融合了密码学的区块链技术恰好可以破解这些难题。最基本的“配置”是,该供应链体系搭建一个区块链+供应链金融的联盟,联盟参与者包括核心企业、供应商、金融机构,必要的话还可加入供应链平台缔造方和相关监管机构。有了这套基础设施之后,如在上述的例子中,金融机构收到承兴的贷款申请后,随即在链上申请相关方验证合同的真实性、合同有无多次验证(多头借贷),而后,京东、苏宁等企业如实反馈,金融机构便不会掉入陷阱。同时,借助区块链,核心企业的应付账款可拥有对应凭证,并由一级供应商进行拆分,交至同在链上的二、三……级供应商,助其融资。而核心企业也可借此了解全链条的运转是否正常,免除紧急兑付压力,提升供应链金融全流程的安全性。此外,基于区块链的供应链金融解决方案还能提升结算的效率。传统供应链各环节之间的结算无法实时对账、自动完成。区块链中的智能合约可在触发特定条件后自动清结算,减少手动操作。银行等金融机构可在贸易数据获取、核查等方面降本提效。艾瑞咨询预计,至 2023 年,区块链可为供应链金融市场带来约 3.6 万亿元市场规模增量,让供应链金融整体市场规模突破 6 万亿元(渗透率增至 48%);让供应链金融市场整体运营成本降低 0.48%,对应实现约 297 亿元的利润增加。

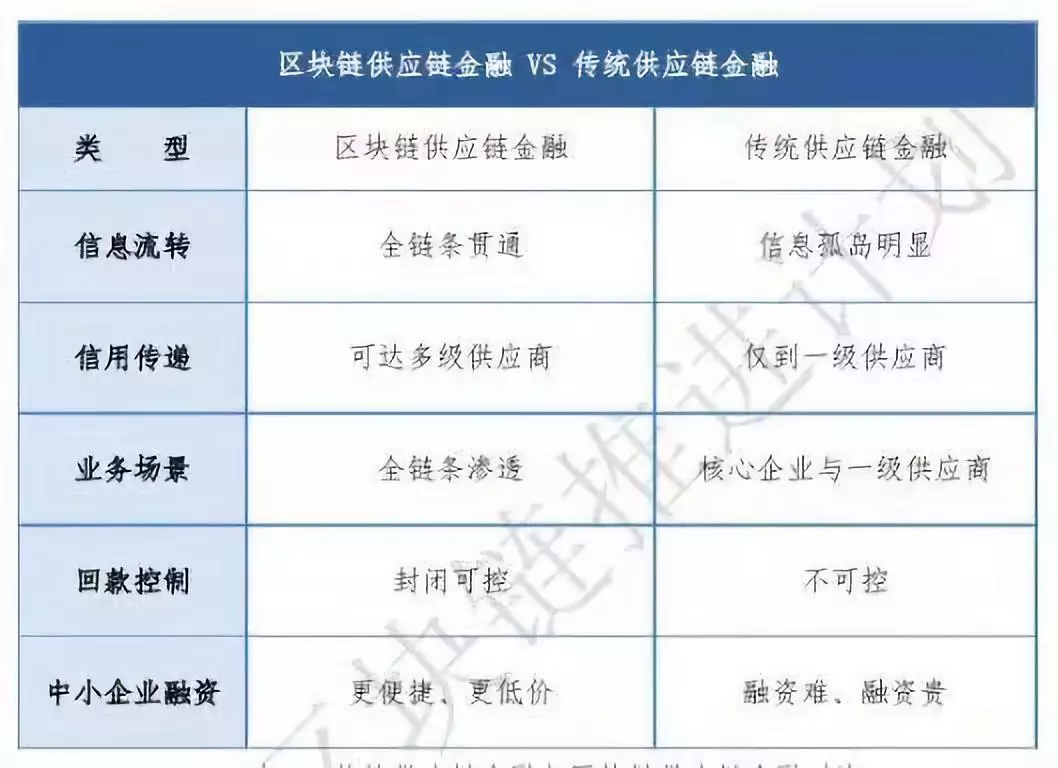

摘自《区块链与供应链金融白皮书》(去年10月31日,中国信息通信研究院、腾讯金融科技、深圳联易通三方牵头,组织多家单位联合发布了《区块链与供应链金融白皮书》)正是看到这一广袤空间,两年来,越来越多的产业供应链选择了区块链+供应链金融平台。

从公开数据来看,区块链+供应链金融已取得不俗的成绩。

比如,由工行、邮储银行、11 家央企等联合发起的中企云链,自 2017 年成立至今,已覆盖 4.8 万企业,链上确权金额达到 1000 亿元,保理融资 570 亿元,累计交易达 3000 亿元。截至 2018 年末,运行不到 1 年的腾讯微企链接入合作银行12家,服务核心企业 71 家、供应商近 3000 家,涵盖地产、能源、汽车、医药等领域,覆盖一、二级供应商,融资金额近 300 亿元,与传统银行贷款相比能降低 2 到 8 个点的利率。2018 年 12 月,IEEE 和蚂蚁金服企业等合作启动编制《供应链金融中的区块链标准》。这是 IEEE 首个金融业区块链标准,定义了基于区块链的供应链金融通用框架、角色模型、典型业务流程、技术要求、安全要求等。在可见的 3~5 年内,用区块链帮助实物(存货)融资还有一定困难。存货融资中存在的一大问题是,无法有效监测商品进出库等动态。当前可能的解决方案中,除了区块链外,还需协同 RFID、AGV、视频分析等物联网技术,才能保证货权可控、提升贷款成功率。其次,区块链业务对现有平台进行改造和建设的成本,也需要一段适应期。据艾瑞咨询统计,普通企业若想加入由区块链技术服务商或金融科技公司发起的区块链供应链金融平台中,通常需要支付 50万+每年的服务费。落地难不仅仅是技术和商业上的问题,监管上也需有所配套。艾瑞咨询认为,相关监管机构需着手,从区块链技术发展趋势、数据保护、金融风险等角度规范技术及业务监管;加强对智能合约的审查、审计;开展相关法律研究及立法工作,实现区块链+供应链金融的业务的有法可查,有法可依。《区块链供应链金融的落地策略及发展趋势分析》,艾瑞咨询,2019年8月《分布式资本研究报告:区块链+供应链金融》,2018年6月《区块链+“中国制造”:区块链如何提升供应链金融活力与效能》,区块链大本营